Forschungszulage

Eine steuerliche Förderung von Forschung und Entwicklung war lange gefordert und häufig diskutiert worden. Jetzt ist sie da und kann jeweils für das vorhergehende Steuerjahr beantragt werden. Voraussetzung für eine Beantragung ist das Vorliegen einer Bescheinigung durch eine extra eingerichtete „Bescheinigungsstelle Forschungszulage“ BSFZ. Die BSFZ prüft, ob es sich beim beantragten Vorhaben um begünstigungsfähige Forschung und Entwicklung handelt. Diese Bescheinigung ist Voraussetzung, dass ein Antrag auf Forschungszulage beim Finanzamt gestellt werden kann.

Wer kann die steuerliche Forschungszulage beantragen?

Die Forschungszulage kann von allen steuerpflichtigen Unternehmen und Selbständigen mit Sitz in Deutschland beantragt werden, sofern sie ein FuE-Vorhaben durchführen, für das sie eine Bescheinigung von der Bescheinigungsstelle Forschungszulage (BSFZ) erhalten haben.

Die Anspruchsberechtigung gilt also

- Unabhängig von der Größe des Unternehmens: Vom Soloselbständigen bis zum Großkonzern.

- Unabhängig von der Branche: Von der Landwirtschaft bis zu High-Tech-Unternehmen.

- Unabhängig von der Höhe der zu entrichtenden Ertragsteuer: Vom ertragsstarken etablierten Champion bis zum noch verlustreichen Start-up.

Mitunternehmer sind eigenständig anspruchsberechtigt.

Zusammengefasst: Die steuerliche Forschungszulage kann grundsätzlich jeder Gewerbetrieb und jeder, der selbständig und nicht steuerbefreit ist, beantragen.

Welche Vorhaben sind begünstigt?

Begünstigte FuE-Vorhaben sind

- Grundlagenforschung

- Industrielle Forschung und

- Experimentelle Forschung

Eine Definition dieser Begriffe wird in der Allgemeinen Gruppenfreistellungsverordnung (AGVO) der EU gegeben. Die entsprechenden Artikel finden sich auf meiner Website rs@silmacon.de unter Downloads.

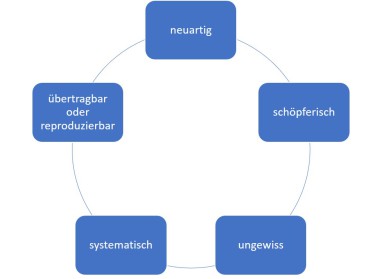

Ergänzend zu den genannten Definitionen gelten noch folgende Prüfkriterien zur Beurteilung, ob es sich um ein begünstigtes FuE-Vorhaben handelt:

- Zielt das Vorhaben auf die Gewinnung neuer Erkenntnisse ab? Ist es also neuartig?

- Ist das Vorhaben originär und damit schöpferisch?

- Bestehen Unsicherheiten in Bezug auf das Endergebnis? Sind die Ergebnisse des Vorhabens also ungewiss?

- Wird das Vorhaben planmäßig und damit systematisch verfolgt und kann es budgetiert werden?

- Kann das Vorhaben reproduziert oder übertragen werden?

Kriterien für die Einstufung eines Vorhabens als Forschung und Entwicklung

Grafik: In Anlehnung an Schulungsmaterial der Bescheinigungsstelle Forschungszulage

Wie erfolgt das Antragsverfahren?

Das Antragsverfahren ist zweistufig. Im ersten Schritt wird ein Antrag auf Bescheinigung gestellt werden, dass es sich bei dem beantragten Vorhaben um Forschung und Entwicklung handelt.

Nur wer diese Bescheinigung erhalten hat, kann eine Forschungszulage beim Finanzamt beantragen. Das zuständige Finanzamt erhält von der BSFZ automatisch die Information, wenn ein Vorhaben als begünstigt bescheinigt wird.

Die Anträge erfolgen über das Elster-Programm.

Für den Antrag beim BSFZ müssen folgende Informationen beigebracht werden:

- Formelle Angaben zum Unternehmen / Antragsteller

- Vorhabenbeschreibung: Projektbeschreibung, finanzieller und personeller Rahmen, Stand der Technik, Arbeitspakete, neuartige Ansätze, Risiken

- Verwertungshorizont / Markteinführung

Der Antrag beim zuständigen Finanzamt erfolgt unabhängig von der Steuererklärung nach Ablauf des Wirtschaftsjahres, in dem die förderfähigen Aufwendungen entstanden sind. Die Beantragung ist innerhalb von vier Jahren nach Ablauf des Jahres möglich, in dem der Anspruch auf die Forschungszulage entstanden ist. Es können nur Vorhaben berücksichtigt werden, die nach dem 01.01.2020, also frühestens ab 02.01.2020, gestartet wurden.

Was wird wie gefördert?

Gefördert werden

- einzelbetriebliche Forschung und Entwicklung

- Kooperationsvorhaben mit Instituten und Hochschulen und/oder anderen Unternehmen sowie

- Auftragsforschung.

Bei Auftragsforschung können Institute und Hochschulen sowie andere Unternehmen in der EU oder im Europäischen Wirtschaftsraum beauftragt werden. Die Auftragnehmer können dann allerdings für dieses Forschungsvorhaben keine Forschungszulage beantragen.

Für FuE-Arbeiten des eigenen Unternehmens werden die Personalkosten (lohnsteuerpflichtiger Bruttoarbeitslohn zuzüglich steuerfreier Arbeitgeberbeitrag zur Zukunftssicherung) gefördert. Dabei werden nur Kosten für Arbeitnehmer berücksichtigt, die im Vorhaben mit typischen FuE-Tätigkeiten beschäftigt sind. Daneben wird die Eigenleistung eines Einzelunternehmers oder eines Gesellschafters einer Mitunternehmerschaft bis 40 € pro Stunde bis 40 Stunden pro Woche bis 52 Wochen im Jahr gefördert. Bei Auftragsforschung werden 60% der entsprechenden Rechnungen angesetzt.

Die Summe aller förderfähigen Aufwendungen für die begünstigten Vorhaben eines Wirtschaftsjahres wird mit 25% gefördert. Die Aufwendungen sind mit 4 Mio. € pro Wirtschaftsjahr und Unternehmen / verbundenen Unternehmen gedeckelt. Die Forschungszulage beträgt damit maximal 1 Mio. € pro Jahr.

Steuerliche Forschungsfördereung und Projektförderung ergänzen sich

Das Forschungszulagengesetz lässt eine Kombination von steuerlicher Forschungsförderung und anderen öffentlichen Fördermaßnahmen ausdrücklich zu. Dadurch ergeben sich vielfältige Optimierungsmöglichkeiten bei Entwicklungsprojekten. Innovationsprojekte dürften also kaum mehr an mangelnder Förderung scheitern – der erfolgreichen Durchführung von Forschungs- und Entwicklungsprojekten steht also von dieser Seite her nichts mehr im Wege.

Weitere Informationsunterlagen zum Thema unter Downloads und auf Youtube

Bildnachweise: Pixabay